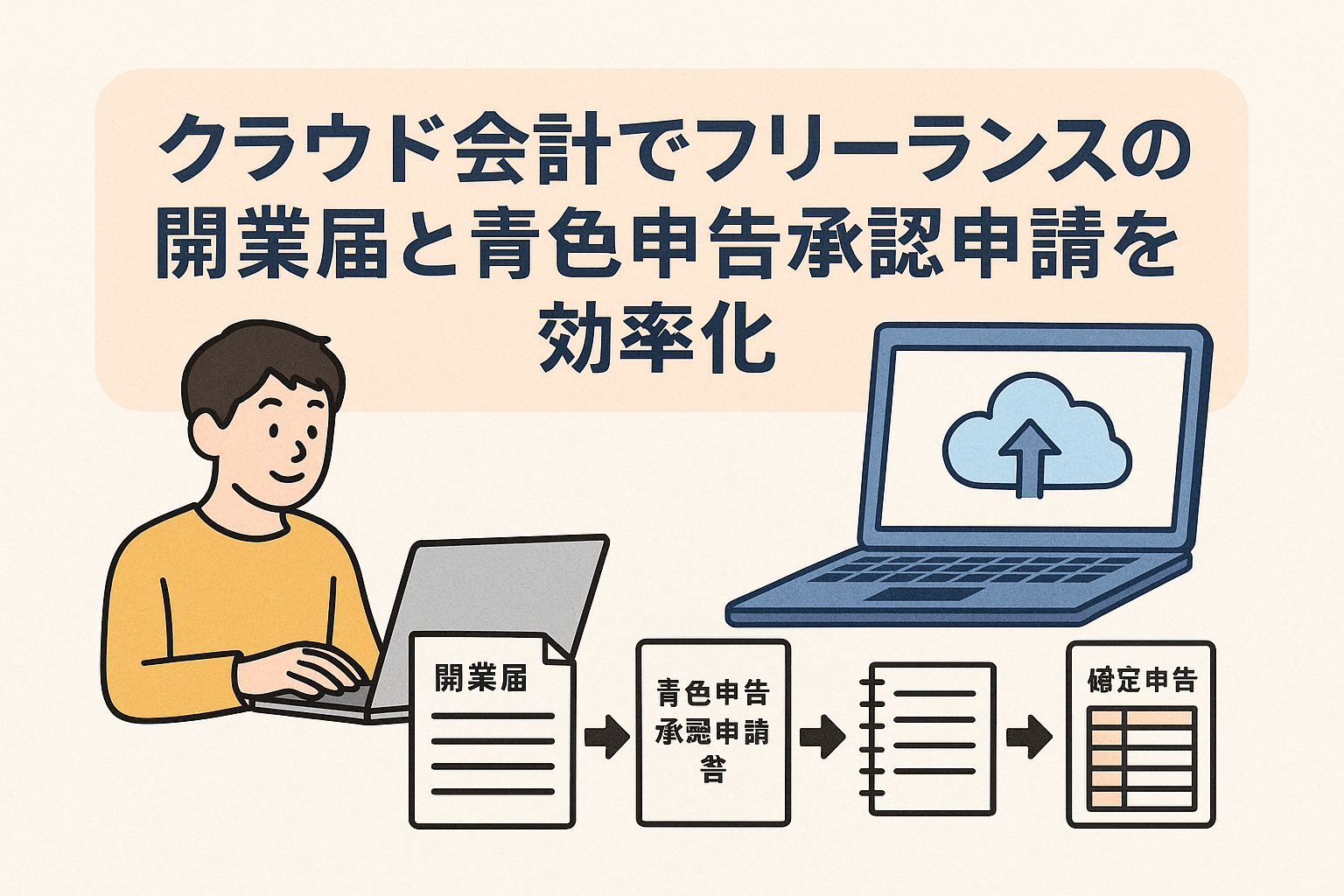

フリーランスにとって最初のハードル「開業届と青色申告承認申請」

フリーランスとして事業を始める際、避けて通れないのが「開業届」と「青色申告承認申請書」の提出です。

これらは国税庁への手続きであり、提出しないまま事業を始める人もいますが、後々大きな差が生まれます。

- 開業届を出すと「個人事業主」として正式に認められる

- 青色申告を承認されると最大65万円の控除が受けられる

つまり、この2つの書類提出はフリーランスにとって 節税と信用の第一歩 なのです。

書類提出でつまずきやすいポイント

多くの人が開業届や青色申告承認申請でつまずくのは、以下のような理由です。

- どの用紙を使うのか分からない

- どの項目に何を書けばよいか迷う

- 税務署まで行くのが面倒

- 書き損じや記入漏れでやり直しになる

特に青色申告承認申請は提出期限(原則として開業から2か月以内、またはその年の3月15日まで)があるため、後回しにすると申請できずに損をするケースもあります。

クラウド会計を使えば手続きは驚くほど簡単に

こうした煩雑な手続きも、クラウド会計ソフトを使うことで効率化できます。

最近のクラウド会計には「開業届作成機能」「青色申告承認申請作成機能」が搭載されており、質問に答えるだけで自動的に必要な書類が作成されます。

- 住所・氏名・事業内容などを入力 → 自動で国税庁の様式に変換

- 印刷して郵送、またはe-Taxを使ってオンライン提出可能

- 書類作成と帳簿管理が一体化しているので、開業から確定申告まで流れがスムーズ

つまり、クラウド会計を活用すれば、フリーランスが最初につまずく「事務手続きの壁」を低くできるのです。

本記事の結論

フリーランスが開業届と青色申告承認申請を効率的に進めるなら、クラウド会計の利用が最も効果的です。

- 書類作成の手間を最小限にできる

- ミスや記入漏れを防げる

- その後の帳簿付けや確定申告までスムーズにつながる

これからフリーランスとして事業を始める人にとって、クラウド会計は「税務の入り口から出口まで」を一貫してサポートしてくれる強力なツールになります。

クラウド会計が効率化を実現できる理由

フリーランスが開業手続きをスムーズに進められるのは、クラウド会計ならではの機能と仕組みに理由があります。ここでは、その根拠を整理してみましょう。

1. 書類作成が自動化されているから

従来、開業届や青色申告承認申請書は国税庁のホームページからPDFをダウンロードし、自分で記入する必要がありました。

しかし、クラウド会計では以下のような仕組みで自動化されています。

- 質問に答えるだけで入力欄が埋まる

- 自動的に国税庁の正式な様式に変換される

- 書き損じや記入漏れが防げる

結果として、知識がなくても最短10分ほどで開業届が完成するのです。

2. e-Taxとの連携でオンライン提出が可能

これまでの手続きは、作成した書類を印刷し、税務署まで持参または郵送する必要がありました。

クラウド会計では e-Tax(国税電子申告システム) と連携できるため、オンライン提出が可能です。

- 自宅から24時間提出可能

- 税務署に行く手間を削減

- 郵送よりも処理が早く、控えもPDFで保存できる

特に時間に追われるフリーランスにとって、オンライン提出は大きな効率化になります。

3. 帳簿付けや確定申告までつながるから

クラウド会計を使って開業届を作成すると、そのまま同じソフトで帳簿付けや確定申告書の作成まで行えます。

つまり、手続きだけでなく 事業開始後の会計処理と一体化 しているのです。

- 開業時に登録した事業内容がそのまま会計データに反映

- 銀行口座やクレジットカードと連携し、自動仕訳で日々の経理を効率化

- 青色申告特別控除(65万円控除)の要件である複式簿記も自動対応

これにより、「開業届を出したはいいが、帳簿付けが難しくて結局白色申告にした」という失敗を防げます。

4. 節税につながる青色申告をサポート

青色申告は、白色申告に比べて次のようなメリットがあります。

- 最大65万円の青色申告特別控除

- 赤字の3年間繰り越し

- 家族への給与を必要経費にできる(青色専従者給与)

これらのメリットを享受するには、複式簿記に基づいた帳簿付けが必須です。

クラウド会計では複式簿記の仕訳を自動生成してくれるため、専門知識がなくても要件を満たした帳簿を簡単に作成できるのです。

5. ミス防止と安心感

手書きやExcelで書類を作成すると、記入漏れや誤字脱字が発生しやすいものです。

クラウド会計では入力内容が自動チェックされ、エラーがあれば修正を促されるため、ミスを事前に防止できる安心感があります。

効率化の本質は「開業から確定申告まで一気通貫」

クラウド会計の強みは単なる「書類作成ツール」ではなく、開業届 → 青色申告承認申請 → 帳簿管理 → 確定申告 までを一気通貫でサポートする点にあります。

これによって、フリーランスは本業に集中でき、会計・税務にかける時間を大幅に削減できるのです。

クラウド会計を使った具体的な手続きの流れ

クラウド会計ソフトを利用すると、開業届と青色申告承認申請を数ステップで完了できます。

ここでは一般的な流れと、実際のフリーランス事例を紹介します。

開業届をクラウド会計で作成する流れ

- アカウント登録

クラウド会計にサインアップ。事業開始予定日やメールアドレスを入力。 - 事業情報の入力

- 氏名・住所・生年月日

- 開業日(事業を始めた日)

- 事業の種類(デザイナー、ライター、ITコンサルなど)

- 書類の自動生成

入力内容に基づき、国税庁の様式に自動反映。 - 提出方法の選択

- e-Taxでオンライン提出

- 印刷して税務署へ郵送または持参

青色申告承認申請を作成する流れ

- 開業届作成後に案内が表示

青色申告のメリットや申請期限がガイドとして提示される。 - 必要項目を入力

- 申請対象年(開業日から2か月以内、またはその年の3月15日まで)

- 記帳方式(複式簿記を選択)

- 帳簿の種類(会計ソフトが自動で対応)

- 書類生成・提出

開業届と同様にe-Taxまたは郵送で提出可能。

ケーススタディ1:フリーランスデザイナーの事例

- 状況:自宅で開業、事業内容はWebデザイン。

- 課題:税務署に行く時間がない。

- 解決:クラウド会計で必要事項を入力し、開業届と青色申告承認申請を同時に作成。

- 結果:オンラインで提出完了し、帳簿もクラウドで開始。最初の確定申告時に65万円控除を適用できた。

ケーススタディ2:ライターの事例

- 状況:副業から本業に転換したライター。

- 課題:開業届を出すタイミングが遅れ、青色申告の期限が迫っていた。

- 解決:クラウド会計のガイド機能で申請期限を確認し、残り数日でオンライン提出に成功。

- 結果:節税メリットを逃さずに済み、以降の帳簿管理も自動仕訳で効率化。

ケーススタディ3:飲食業の個人事業主

- 状況:小さなカフェを開業。レジ・仕入れなど日々の業務で忙しい。

- 課題:会計処理をExcelでやろうとしたが複雑で断念。

- 解決:クラウド会計で開業届を作成、そのまま売上・仕入れを毎日自動仕訳。

- 結果:経理の手間が大幅に減り、経営数字もリアルタイムに把握できるようになった。

比較:従来方法とクラウド会計の違い

| 項目 | 従来の方法 | クラウド会計利用 |

|---|---|---|

| 開業届作成 | PDFを印刷して手書き | 質問に答えるだけで自動生成 |

| 青色申告承認申請 | 用語が難しく記入に迷う | ガイド付きで自動作成 |

| 提出方法 | 税務署に持参または郵送 | e-Taxでオンライン提出可 |

| 帳簿管理 | Excelや手書きで複雑 | 銀行・カード連携で自動仕訳 |

| 節税効果 | 白色申告のままになるリスク | 青色申告65万円控除に対応 |

具体例から見えるポイント

- 開業届と青色申告承認申請は「一緒に処理する」のが効率的

- クラウド会計を使えば、知識がなくても期限内に手続き可能

- 開業後の帳簿管理も自動化されるため、長期的な負担軽減につながる

フリーランスが取るべき実践ステップ

ここまでの内容を踏まえ、実際にフリーランスが「開業届」と「青色申告承認申請」を効率的に進めるための行動チェックリストを整理しました。

ステップ1:開業準備の基本を整える

- 事業開始日を決める(仕事を始めた日、最初の売上日など)

- 屋号を決める(任意だが銀行口座開設で有利)

- 事業内容を簡潔にまとめておく(ライター、デザイナー、コンサルなど)

ステップ2:クラウド会計に登録する

- 無料トライアルを利用してアカウントを作成

- 事業者情報(氏名・住所・マイナンバー等)を登録

- 「開業届作成」機能にアクセス

ステップ3:開業届を作成・提出

- 必要項目を入力(氏名、住所、開業日、事業内容など)

- 自動生成された書類を確認

- e-Taxで提出、または印刷して郵送・持参

ステップ4:青色申告承認申請を同時に作成

- 「青色申告にする」を選択

- 複式簿記方式を選択(会計ソフトが自動対応)

- 期限内(開業日から2か月以内または3月15日まで)に提出

ステップ5:帳簿付けをスタート

- 銀行口座・クレジットカードを連携し、自動仕訳を開始

- 領収書をスマホで撮影・保存し、経費を漏れなく計上

- 毎月レポートで収支と納税見込みを確認

ステップ6:専門家と連携する

- 初めての確定申告前に税理士にチェックを依頼

- クラウド会計の「共有機能」でデータをそのまま共有

- 自分で処理する部分と専門家に任せる部分を分けて効率化

行動チェックリスト(まとめ表)

| 項目 | 内容 | 注意点 |

|---|---|---|

| 開業日 | 仕事開始日や売上発生日を設定 | 後から変更できない |

| 屋号 | 任意だが口座開設に便利 | 名刺・請求書でも活用可 |

| 開業届 | クラウド会計で自動作成 | 提出はe-Taxまたは郵送 |

| 青色申告承認申請 | 開業届と同時に提出 | 期限を必ず守る |

| 帳簿管理 | 口座連携で自動仕訳 | 領収書の保存を忘れない |

| 税理士連携 | データを共有して確認 | グレーな支出は相談 |

クラウド会計で開業手続きをスマートに

フリーランスが開業時に直面する「開業届」と「青色申告承認申請」の手続きは、クラウド会計を使えばスムーズに解決できます。

- 書類作成が自動化され、初心者でも簡単

- e-Taxでオンライン提出でき、時間と手間を削減

- 開業後の帳簿付けや確定申告まで一体化して効率化

これから独立する人にとって、クラウド会計は 「開業から税務までの最短ルート」 を提供してくれる存在です。

事業をスムーズにスタートさせるために、ぜひ導入を検討してみてください。