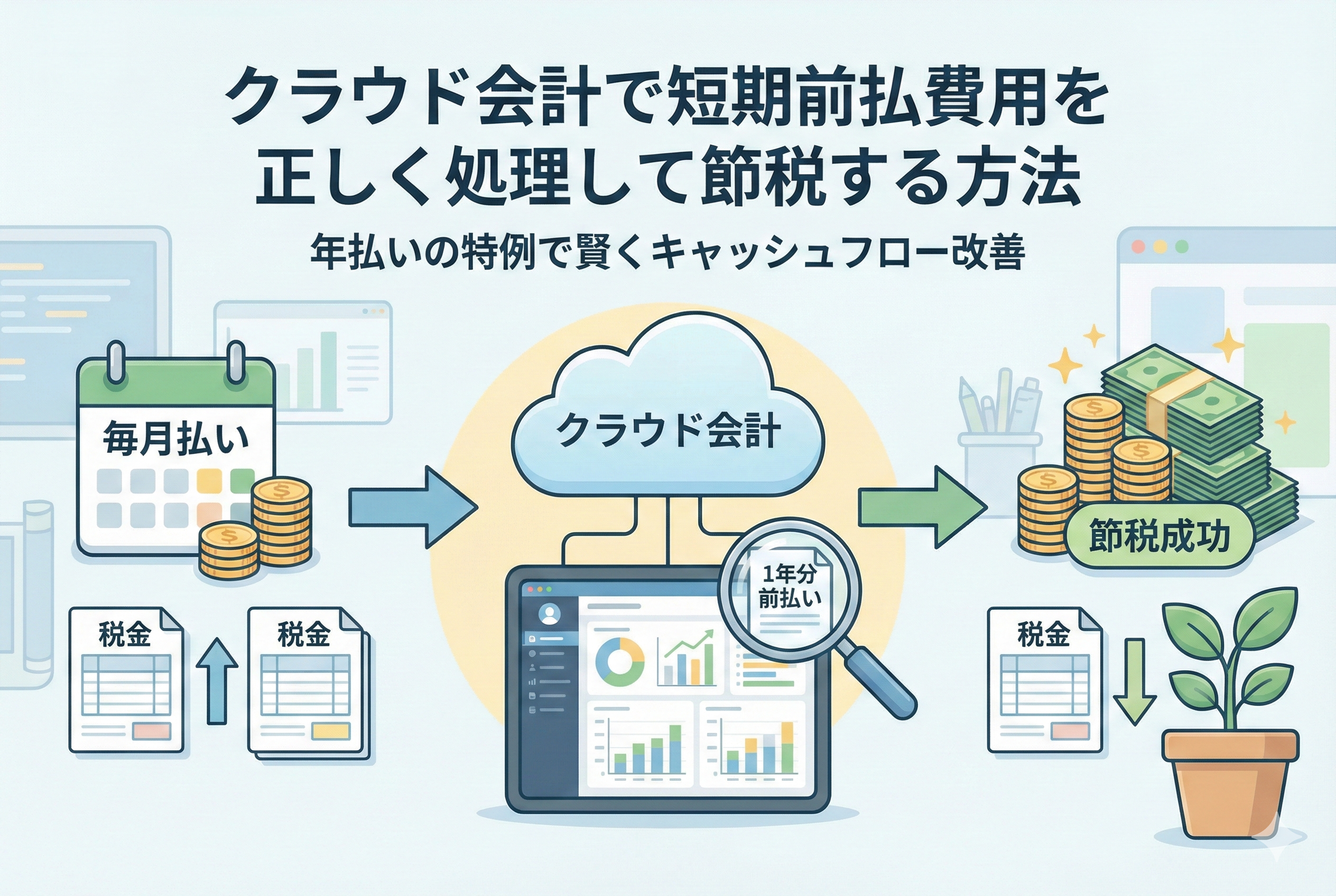

決算直前の「利益が出すぎた」悩みを解決する

決算月が近づき、クラウド会計ソフトの試算表を見てみると、予想以上に利益が出ていることに気づく。嬉しい悲鳴ではありますが、経営者の頭をよぎるのは「このままだと多額の法人税(または所得税)を持っていかれる」という不安ではないでしょうか。

慌てて何か経費を使おうとしても、不要な備品を買ったり、無意味な接待をしたりするのは本末転倒です。お金を浪費して税金を減らしても、会社にお金は残りません。私たちが求めているのは、【意味のあるお金の使い方】をして、なおかつ【今期の税金を減らす】方法です。

そこで多くの賢い経営者が活用しているのが、「短期前払費用(たんきまえばらいひよう)の特例」という制度です。簡単に言えば、「来年払う予定の家賃や保険料を、今期のうちに1年分まとめて払ってしまえば、全額を今年の経費にしていいですよ」という国が認めた特例ルールです。

しかし、この方法はただ振り込めば良いというものではありません。正しい契約手続きと、クラウド会計上での適切な処理を行わなければ、税務調査で否認されてしまうリスクもあります。

この記事では、クラウド会計の初心者が安全にこの特例を使いこなし、キャッシュフローを守りながら賢く節税するための完全ガイドをお届けします。

「原則」を知ると「特例」の凄さがわかる

なぜ、家賃の年払いが節税になるのでしょうか。その凄さを理解するために、まずは会計の「大原則」を知っておく必要があります。

会計には「発生主義」というルールがあります。これは、「お金を払った日」ではなく、「サービスの提供を受けた期間」に対応して経費にするという考え方です。 例えば、3月決算の会社が、3月に「来年4月〜翌年3月までの家賃(120万円)」を先払いしたとします。お金は3月に出ていきましたが、実際に部屋を使うのは来期(4月以降)です。 したがって、原則通りの処理をするなら、この120万円は今期の経費にはなりません。「前払費用」という資産として計上し、来期の経費にするのが正解です。つまり、原則通りなら【節税効果はゼロ】です。

しかし、これでは事務処理が面倒ですし、中小企業の経営実態にそぐわないこともあります。そこで国は、「短期前払費用の特例」という例外ルールを設けました。 一定の条件を満たせば、たとえ来年分のサービスであっても、【支払ったその日に全額を経費(損金)にしてOK】としたのです。

これにより、先ほどの例で言えば、3月に120万円を支払うことで、今期の利益を120万円圧縮し、税金(実効税率約30%と仮定)を約36万円減らすことが可能になります。これが、この特例が「最強の決算対策」と呼ばれる理由です。

この節税策を行う本当のメリットとリスク

「税金が減るなら、やらない手はない」と思われるかもしれませんが、実行する前にメリットとデメリットを冷静に比較する必要があります。

メリット:お金の使い道が「確実」である

不要な広告費や飲み代を使うのと違い、家賃やサーバー代、保険料は、事業を続ける限り【必ず支払うお金】です。いずれ払うものを先に払うだけなので、無駄遣いにはなりません。将来の固定費を先払いすることで、来期の資金繰りが少し楽になるという副次効果もあります。

デメリット:手元の現金が一気に減る

これが最大のリスクです。家賃1年分ということは、まとまった現金(キャッシュ)が会社から出ていくことを意味します。「節税にはなったけれど、手元の現金がなくなって資金ショートした」となっては元も子もありません。 また、これはあくまで「課税の繰り延べ(税金の先送り)」に過ぎません。今年払うはずだった税金を来年以降に回しているだけなので、トータルで支払う税額が劇的に減るわけではない点は理解しておく必要があります。あくまで「今年の資金を守るための応急処置」としての意味合いが強いのです。

何でもかんでも年払いにできるわけではない

この特例を使うためには、対象となる費用が限られています。「来年の給料を先払い」などは認められません。対象となるのは、以下の条件を満たす費用です。

1. 「時間」と共に消費されるサービスであること

専門用語では「等質等量のサービス」などと言われますが、具体的には以下のものが代表的です。

- 事務所や社宅の家賃(地代家賃)

- 駐車場の料金

- 生命保険料、損害保険料

- サーバー利用料、ドメイン代

- 雑誌の年間購読料

- 信用保証料

これらは、毎月同じサービスを受け、同じ金額が発生するものです。

2. 対象外になりやすいもの(要注意!)

一方で、以下のような支払いは、たとえ年払いにしても特例の対象外となる可能性が高いです。

- 税理士や弁護士の顧問料 顧問契約は、相談があった時に対応するという性質のものであり、「時間の経過=サービスの提供」とは言い切れないため、否認されるリスクがあります(※契約内容によりますが、避けたほうが無難です)。

- 広告宣伝費 看板広告などは認められる可能性がありますが、Web広告などの成果報酬型や、掲載期間が不定期なものは対象外です。

- 物品の購入代金 モノを買う費用は、そもそもサービスの提供ではないため対象外です。

「毎月払っている固定費なら何でもOK」というわけではないことを、肝に銘じておきましょう。

認められるための「4つの鉄則」

対象となる費用であっても、単に振り込むだけでは特例は使えません。税務調査で「これはダメですね」と言われないために、クリアしなければならない4つのハードルがあります。

鉄則1:支払った日から「1年以内」の分であること

特例の名前が「短期」となっている通り、対象になるのは【支払日から1年以内】に提供を受けるサービスに限られます。 例えば、3月に「向こう2年分の家賃」を払ったとしても、特例は使えません。この場合は原則通り、全額が資産計上(前払費用)となります。あくまで「向こう1年分」までです。

鉄則2:契約書で「年払い」を定めていること

これが最も重要で見落としがちなポイントです。 普段の契約書には「毎月末日払い」と書いてあるのに、勝手に1年分を振り込んでも、それは単なる「預け金」とみなされます。 大家さんや管理会社、保険会社と話し合い、【覚書(おぼえがき)】などを交わして、「家賃は年払いで支払う」という契約変更を行っておく必要があります。「契約に基づいた支払い」であることが必須条件です。

鉄則3:毎期継続して適用すること

「今年は利益が出たから年払いにしよう。来年は赤字だから月払いに戻そう」 このような【利益操作】目的の変更は認められません。一度この特例を使って年払いを始めたら、翌年以降もずっと年払いを続ける必要があります。つまり、一度始めたら簡単にはやめられない「片道切符」だと考えてください。

鉄則4:決算期末までに支払いが完了していること

「3月末が決算だけど、手元にお金がないから4月1日に振り込もう」 これでは手遅れです。必ず【決算日(3月31日など)まで】に相手に着金している必要があります。クレジットカード払いの場合は、カードの利用日が決算期内であれば認められるのが一般的ですが、安全策をとるなら銀行振込で期中に完了させるのが確実です。

クラウド会計での具体的な仕訳入力手順

それでは、実際にパソコンの画面に向かって入力する作業をイメージしてみましょう。 例として、3月決算の会社が、3月25日に「来期1年分の家賃(4月から翌年3月分)」として120万円を銀行振込で支払ったケースで解説します。

通常(特例を使わない原則処理)であれば、資産計上などの複雑な処理が必要ですが、この特例を使う場合は非常にシンプルです。

ステップ1:取引の登録画面を開く

クラウド会計ソフトの「取引登録」や「振替伝票」の画面を開きます。銀行口座を連携している場合は、自動で明細が取り込まれているはずですので、その明細を選択します。

ステップ2:勘定科目は「地代家賃」を選ぶ

ここがポイントです。本来なら「前払費用」という資産科目を使うところですが、特例を使う場合は、支払った全額をいきなり【費用科目】で処理します。 家賃なら「地代家賃」、保険料なら「損害保険料」、サーバー代なら「通信費」などを選択します。

ステップ3:摘要欄に「期間」を明記する(超重要)

金額120万円を入力したら、必ず「摘要(メモ)」の欄に、この支払いがいつからいつまでの分なのかを正確に入力してください。 記述例:「事務所家賃(2025年4月分〜2026年3月分)年払いとして」

これは、後で税務調査が入った際に「これは単なる前払い金ではなく、期間に対応した短期前払費用である」ことを証明するための重要な証拠となります。クラウド会計ソフトは検索機能が優秀なので、こうして記録しておけば、来年の支払時期にも「去年はどう書いたっけ?」とすぐに振り返ることができます。

仕訳のイメージ

これだけで、今期の利益が120万円減り、その分の節税効果が確定します。 (借方)地代家賃 1,200,000円 / (貸方)普通預金 1,200,000円

「翌年」はどうなる?継続適用のルールと注意点

この節税テクニックには、翌年以降に必ず直面する現実があります。それは、「来年も、その次の年も、ずっと年払いを続けなければならない」という継続適用のルールです。これによって、2年目以降の経理処理や資金繰りにどのような影響が出るのかを見ていきましょう。

経費が増えるのは「最初の1年」だけ

ここを勘違いしている方が非常に多いです。 「毎年120万円ずつ、余分に経費が増やせる魔法の方法」ではありません。

- 【1年目】:今期払っていた「月払い×12ヶ月分」+「年払いした来期分×12ヶ月分」= 合計24ヶ月分の経費が計上される。(※ここで大きな節税効果が出る)

- 【2年目】:年払いした「12ヶ月分」のみが経費になる。

- 【3年目】:年払いした「12ヶ月分」のみが経費になる。

つまり、ボーナスタイム(経費が倍になる)は【導入した初年度だけ】です。2年目以降は、支払いのタイミングが「毎月」から「年1回」に変わっただけで、年間の経費総額は以前と変わりません。 この特例は、「永久に税金を減らし続ける方法」ではなく、「今年の税金を将来に先送りし、その間に資金を運用して会社を強くするための時間稼ぎ」であると理解してください。

もし途中で「月払い」に戻したらどうなる?

資金繰りが厳しくなり、「やっぱり年払いはキツイから月払いに戻そう」となった場合、どうなるでしょうか。 この場合、その年は「経費にできる金額が激減する」というペナルティのような状態になります。 すでに前年に向こう1年分を経費にしまっているので、月払いに戻した年は、新たに経費計上できるものがほとんどなくなってしまいます。結果として、その年の利益が跳ね上がり、多額の税金を支払うことになります。 一度始めたら、引き返すのは茨の道です。だからこそ、導入前の資金計画が重要なのです。

消費税の取り扱いにも注意が必要

もし、あなたの会社が「消費税の課税事業者(消費税を納めている会社)」である場合、もう一つ嬉しいメリットがあります。それは【消費税も支払った時に控除できる】という点です。

法人税や所得税と同じく、消費税の世界でも、短期前払費用の特例と同様の処理が認められています(基本通達などによる)。 つまり、3月に120万円(税込132万円)を支払った場合、その支払った消費税12万円分を、今期の「仕入税額控除」として計算に含めることができます。

これにより、法人税だけでなく、今期納めるべき消費税額も減らすことができます。 ただし、これを行うためには、当然ながら「適格請求書(インボイス)」の保存が必要です。大家さんや不動産管理会社から、1年分の家賃支払いに対応したインボイスを発行してもらうのを忘れないようにしてください。特に「口座振替で通帳記録しかない」という場合は、インボイスとして認められない可能性があるため、別途領収書や請求書の入手が必須です。

「節税貧乏」にならないための最終チェック

最後に、この手法を実行する前に、経営者として自問自答してほしいことがあります。 「税金を払いたくないから」という理由だけで、虎の子の現金を放出していませんか?

手元のキャッシュは命綱

中小企業にとって、現金は血液です。税金は利益の一部(約30%)しか持っていきませんが、年払いは現金(100%)を持っていきます。 例えば、100万円の節税をするために、300万円の現金を支払う。その結果、手元の現金がスカスカになり、急なトラブルやチャンスに対応できなくなる。これでは本末転倒、いわゆる「節税貧乏」の状態です。

銀行融資への影響

銀行は、決算書の「現預金残高」をよく見ています。無理な節税をして現預金が減り、流動比率が悪化すると、融資の審査でマイナスになることもあります。 「税金を払ってでも、内部留保(現金)を厚くして、銀行からの評価を上げる」という選択肢も、経営戦略としては正解の一つです。

導入をおすすめする企業

- 手元の現預金に十分な余裕がある(月商の3ヶ月分以上など)

- 突発的に利益が大きく出てしまい、来期以降の見通しが安定している

- 大家さんや保険会社との契約変更手続きをいとわない

導入を見送るべき企業

- 資金繰りがカツカツである

- 来期以降、売上が下がる可能性がある

- 事務手続きの手間を増やしたくない

記事のまとめ

短期前払費用の特例は、クラウド会計を使っていれば入力自体は「勘定科目を選んで金額を入れるだけ」の非常に簡単な作業です。しかし、その背後には【契約書の変更】【継続適用の義務】【資金繰りへの影響】といった、経営判断に関わる重要な要素が隠れています。

単なるテクニックとして使うのではなく、「会社の財務体質をどうコントロールするか」という視点で活用してください。 まずは、クラウド会計の試算表を出力し、顧問税理士に「短期前払費用を検討したいのですが、うちの資金繰りで問題ないでしょうか?」と相談してみることから始めましょう。それが、賢い節税への第一歩です。